Déduire des frais au passif d’une succession

Si vous avez à gérer une succession, vous saurez que les droits de succession sont une sorte de « taxe sur l’héritage », sont calculés sur le montant de ce que l’on appelle l’actif net de la succession. Cet actif net correspond en fait à l’actif brut (tout ce qui fait partie de la succession au jour du décès – biens, avoirs bancaires, immeuble, véhicule, etc.) diminué du passif (toutes les dettes du défunt au jour du décès).

Ainsi, si vous souhaitez diminuer les droits de succession à payer, il peut être intéressant « d’ajouter des frais » au passif de la succession. En effet, plus ce passif est important, plus il fait diminuer l’actif net, donc les droits de succession qui lui sont proportionnels.

Dans cet article, nous analyserons les conditions à respecter et la manière de « déduire des frais au passif de la succession » ou, dit plus simplement, d’augmenter le passif de la succession en y ajoutant les factures de divers frais.

Qu'est-ce que l'actif net de la succession ?

Pour rappel, c’est sur l’actif net de la succession que sont calculés les droits de succession à payer par les héritiers.

La formule à retenir : actif net = actif brut – passif, en sachant que :

L’actif brut = tout ce qui se retrouve dans le patrimoine du défunt au jour de son décès (compte en banque, immobilier, voiture, assurance-vie, etc.)

Le passif = tout ce qui est dû par le défunt au jour de son décès (crédit(s), factures impayées, etc.)

Par exemple, à son décès, Jean était propriétaire d’une maison (200.000€) et d’un compte en banque (10.000€) mais il avait encore un crédit de 5.000€ à rembourser.

Dans ce cas :

L’actif brut = 210.000€

Le passif = 5.000€

L’actif net de la succession = 205.000€ : c’est sur ce montant que seront calculés les droits de succession

Passif d'une succession : de quoi parle-t-on concrètement ?

Le passif de la succession, c’est à proprement parler l’inventaire de toutes les dettes du défunt : ses emprunts, ses crédits de toutes sortes, ses dettes vis-à-vis de créanciers personnels ou professionnels.

Après, il est possible de rajouter d’autres factures ou frais qui peuvent être imputés au défunt (facture d’hôpital juste avant le décès, par exemple) - c’est d’ailleurs ce que nous allons voir juste après.

Besoin d'aide avec une succession ?

Quels sont les frais qui peuvent être repris au passif de la succession ?

Il est souvent intéressant de reprendre des frais au passif de la succession. Toutefois, tous les frais ne sont pas acceptés.

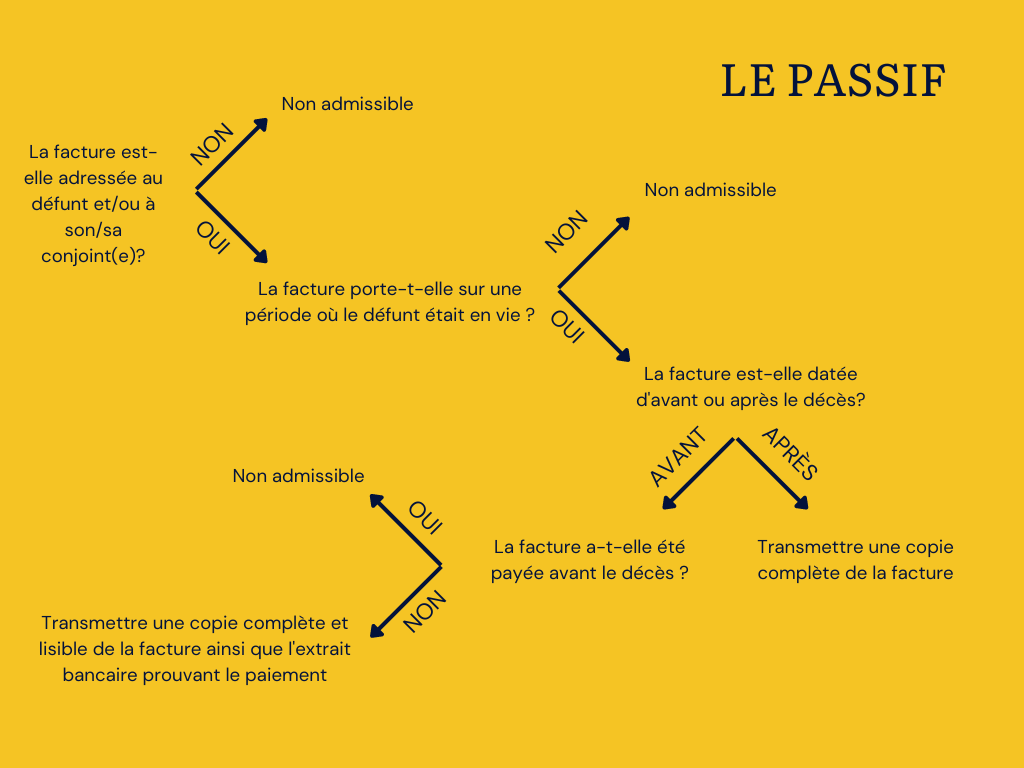

Pour qu’un frais soit accepté au passif de la succession, il faut en principe que ce soit le défunt qui soit le redevable du frais en question (que la facture soit adressée à son nom) ET que le frais n’ait pas encore été payé à la date de décès.

Cette règle connait une exception importante : les frais liés aux funérailles, qui sont toujours acceptés au passif de la succession (facture des pompes funèbres, frais de réception, fleurs, etc.).

Le schéma ci-dessous vous permet de déterminer les frais qui peuvent ou non être ajoutés au passif successoral :

Quelques exemples concrets

Par exemple, sont acceptés au passif de la succession pour autant qu’ils soient clairement au nom et pour le compte du défunt :

un crédit au nom du défunt

une facture d’énergie

un impôt impayé au nom du défunt

les frais de maison de retraite

etc.

À l’inverse, ne sont pas acceptés les frais suivants, car ils n’ont pas été engagés par le défunt pour son propre compte :

Déménagement des meubles suite au décès

Frais de transports et d’hôtel des héritiers pour assister aux funérailles

Frais du professionnel qui s’occupe de la déclaration de succession

Droits de succession

Etc.

Quels sont les documents à fournir pour pouvoir reprendre des éléments au passif de la succession ?

Pour pouvoir inscrire un frais au passif de la succession, les héritiers doivent apporter la preuve de l’existence de ce frais. Cette preuve doit être envoyée à l’administration en même temps que la déclaration de succession.

La preuve consiste généralement en une copie de la facture ou en une attestation de la société ou de la personne à qui ce frais est dû (on appelle cette attestation une « attestation de créancier »).

Attention, lorsque le frais en question date d’avant le décès, il faut également apporter la preuve du paiement (sinon, l’administration fiscale suppose que la facture était déjà payée à la date de décès – donc ne permet pas de l’ajouter au passif).

Par exemple, Jean est décédé le 27 novembre 2022. Ses héritiers retrouvent 2 factures de Proximus dans sa succession :

Une facture datée 29 octobre 2022 : pour inscrire cette facture au passif, la facture ET la preuve de paiement doivent être fournies à l’administration fiscale

Une facture datée du 29 novembre 2022 : pour inscrire cette facture au passif, la facture seule est suffisante.

Est-ce toujours intéressant de déclarer des frais au passif de la succession ?

Attention : contrairement à ce que l’on peut penser, il n’est pas toujours intéressant de déduire des frais au passif de la succession.

Dans certaines successions, en-dessous de certains plafonds, le taux de taxation est de 0%. Dans ces cas, il n’est pas utile de déclarer des frais au passif puisqu’aucune taxe ne sera due de toute façon.

Dans une succession « classique », le taux de taxation moyen est souvent inférieur à 5%. Dans ces situations, il est intéressant de déclarer des frais au passif mais le « jeu n’en vaut pas toujours la chandelle », car cette démarche est chronophage. En effet, chaque frais ajouté au passif de la succession permet d’économiser 5% du montant de ce frais. Par exemple, une facture de 1.000€ ajoutée au passif de la succession permet d’économiser 50€ de droits de succession. Par conséquent, pour une succession classique, où les montants en jeu ne sont pas « énormes », il n’est pas recommandé aux héritiers de s’ennuyer avec des trop petits frais qu’il leur prendrait du temps à récolter. Par exemple, si les héritiers ne retrouvent pas une facture de téléphone d’un montant de 50€, il n’est pas forcément recommandé de passer des heures à retrouver cette facture, car le montant économisé en droits de succession serait « seulement » de 2.5€ (5% de 50€).

La Région flamande et ses spécificités

Lorsque c’est la Région flamande qui est compétente pour la déclaration de succession (que le défunt résidait en Flandre), il existe deux forfaits.

Les héritiers peuvent choisir ces forfaits par facilité et pour gagner du temps. Dans ce cas, un montant forfaitaire est alors retenu au passif de la succession et aucune preuve ne doit être apportée :

Forfait « frais généraux » : 1.500€ indexés

Forfait « frais de funérailles » : 6.000€ indexés

Si le montant de frais est supérieur au(x) forfait(s), les héritiers ont toujours la possibilité de retenir les montants réels. Dans ce cas, ils doivent se charger de prouver ces frais (comme expliqué plus haut dans cet article).

Foire aux questions

Comment évaluer l'actif d'une succession ?

Pour évaluer l’actif d’une succession à intégrer dans la déclaration de succession, il faut commencer par dresser un inventaire des biens du défunt. Ceux-ci pourront ensuite être regroupés en grandes catégories.

Pour tout ce qui est financier (argent en banque, comptes-titres, actions, etc.), l’évaluation est aisée. S’il y a des biens immobiliers, le mieux est de venir faire expertiser le bien par un professionnel de l’immobilier pour avoir sa valeur réelle. C’est particulièrement important si les héritiers envisagent de revendre le bien par la suite. En effet, si le bien est revendu dans les deux ans à compter du dépôt de la déclaration de succession et qu’il est vendu plus cher que la valeur inscrite dans la déclaration de succession, l’administration fiscale pourra réclamer aux héritiers des droits de succession complémentaires et leur infliger une amende. Mieux vaut donc connaître sa valeur réelle directement.

Pour les véhicules éventuels, à nouveau, il est possible de donner un estimation de son prix via un expert ou en utilisant des outils d’estimation en ligne.

Enfin, pour les meubles et les autres biens personnels du défunt, on prend généralement un forfait qui correspond à la valeur de ce qui est assuré par l’assurance incendie/habitation.Si le défunt possédait des biens de valeur particulière, des meubles de valeur ou des oeuvres d’art par exemple, à nouveau, l’idéal est de les faire expertiser officiellement.

Comment déterminer le passif d'une succession ?

Pour le passif, on suit la même logique : on dresse l’inventaire de toutes les dettes du défunt et on en additionne les montants.

Si des frais ont été ajoutés au passif de la succession, les factures font foi et permettent d’en avoir la valeur (sauf en région flamande où on peut appliquer des forfaits, ce qui est encore plus simple pour l’évaluation).

Quelles sont les implications fiscales liées à l'actif et au passif dans une succession ?

Comme expliqué précédemment, c’est la balance entre actif et passif qui permet de déterminer l’actif net de la succession, donc la partie d’héritage qui sera divisée entre les héritiers et sur laquelle seront calculés les droits de succession.

Ainsi, logiquement, plus il y a d’actif dans la succession, plus la part touchée par les héritiers sera grande, mais plus les droits de succession à payer seront élevés eux aussi vu qu’ils sont proportionnels à la part d’héritage. A l’inverse, plus il y a de passif dans la succession, moins la part touchée par les héritiers sera importante, donc moindre sera le tarif des droits de succession.